罕见!到银行取钱的人,竟然比存钱的还多

历史罕见!二季度“到银行取钱的人,竟然比存钱的还多”,上次是因为A股涨疯了,这次呢?

中国基金报记者季豹

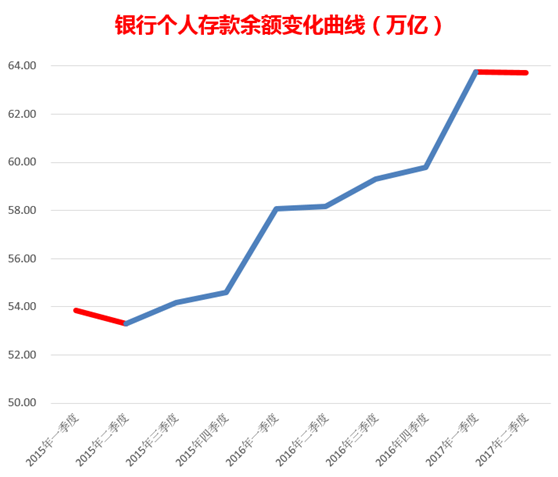

“到银行取钱的人,竟然比存钱的还多!”,这一的现象历史上很少见,2015年以来只出现过两次。

一次是在刚过去不久的2017年第二季度,另一次类似的情况是2015年第二季度,那一次是因为中国的A股涨疯了,炒股和打新吸引了银行的巨额个人存款,那么最新这一次银行个人存款下降是何原因?

目前已知的原因主要有余额宝二季度吸引近3000亿增量,其他货币基金的7000亿增量中预计也有一半左右来自个人资金,此外还有互联网金融、境外投资等诸多理财方式对个人存款进行分流。

银行个人定期存款二季度少了400多亿

中国人民银行最近公布的“金融机构人民币信贷收支表”显示,2017年6月底的金融机构住户(个人)储蓄存款余额为63.71万亿元,这一数据环比2017年一季度末的63.74万亿元,减少了接近300亿元。

从存款分类来看,银行的个人定期存款减少是主要原因,2017年6月底,金融机构定期及其他存款的余额为39.51万亿元,而在2017年一季度末,这类存款的余额为39.55万亿元,减少了400多亿元。

(上图数据的单位为亿元)

尽管银行个人活期存款在2017年二季度增加了100多亿元,但显然无法弥补定期及其他存款规模的减少。

两年前那次存款下降是因为A股涨疯了

中国基金报记者从中国人民银行公开的数据初步统计后发现,2015年以来,中国金融机构只出现过两次单季度个人存款余额减少的现象,并且都是发生在第二季度。

据悉,上一次出现银行个人存款减少发生在2015年第二季度,当时银行个人存款余额从53.84万亿元下降到了53.28万亿元,单个季度下降了5000多亿元。

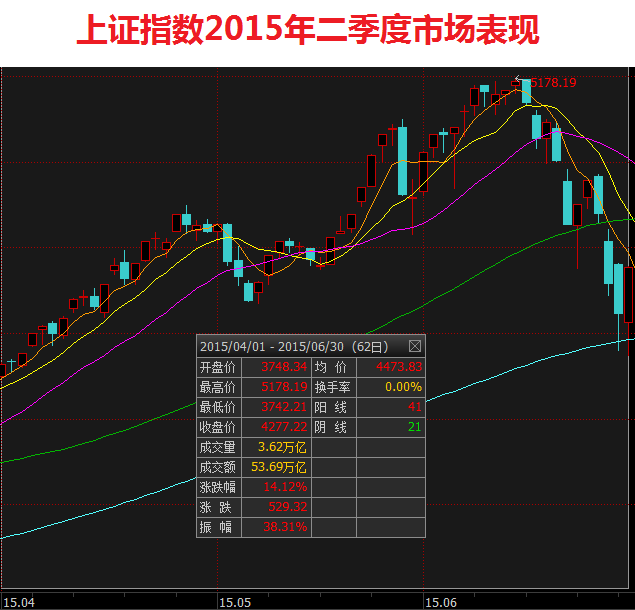

很显然,2015年二季度银行个人存款的减少主要是因为A股市场的暴涨,带动了银行个人资金流向股市。A股从2017年3月底的3740多点暴涨到了6月中旬的最高5178点,暴涨38%以上,中小盘股大面积出现股价翻番。

当时主要有三大渠道从银行个人资金流向股市,一个是银行个人客户炒股,直接从银行存款转到股市。

第二个是通过公募基金、私募基金或银行理财产品进入股市,2015年第二季度散户大举认购催生了好几只百亿基金,最高公募基金当时新发募集近290亿,只算新发公募基金当时吸金规模就有一两千亿元。

第三是通过打新来进入股市,打新资金的风险偏好低,当时打新收益率明显超过银行定期存款和理财产品收益率,因此吸引大批资金从银行存款流入打新市场。

余额宝带领货币基金攻占银行存款地盘

2017年第二季度的银行个人存款又是因为什么而下降呢?首先看看股市情况,2017年第二季度A股市场震荡中略有下跌,上证指数跌了0.93%,显然并不是因为A股吸引走了银行个人存款。

那么,二季度能大举吸引到银行个人存款的主要还是余额宝及其他货币基金。

余额宝规模数据显示,2017年一季度末的产品规模为1.14万亿元,到了二季度末增加到了1.43万亿元,短短一个季度增加了2900多亿元,并且几乎全部都来自于个人投资者。

今年6月份才在蚂蚁聚宝上线的博时合惠货币基金,短短一个月就增加了接近240亿投资,并且这些投资绝大多数都来自于个人投资者。

余额宝等货币基金的收益率大幅提升,吸引了银行个人资金流向货币基金市场,2016年12月初货币基金平均年化收益率只有2.5%左右,而到了2017年6月下旬,货币基金的平均年化收益率已经上升到了4%以上。

从余额宝的收益率来看,2016年9月的最低7日年化收益率曾经低于2.3%,到了2017年6月份,收益率上升到了4%以上,7月初最高的7日年化收益率达到了4.178%。

从余额宝之外的货币基金来看,这些货币基金2017年二季度的规模新增了近8000亿元,按照此前投资者结构,大约一半为个人投资者,那么也相当于吸引了约4000亿元的个人资金新增投向货币基金产品。

事实上,除了余额宝和其他货币基金之外,理财市场上也有其他一些理财方式正在吸引银行个人资金的参与,例如海外投资、互联网金融理财产品、保险理财等诸多方面。

未来中国银行业的个人存款余额还是否能继续保持较快增长,还要看中国的股市、货币基金、其他理财市场等诸多金融因素的影响。

?免责声明:本文仅代表作者个人观点,与环渤海财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。 |

- 二季度国内金条需求增五成 高涨人气能否持续?

- 母婴家电发展之路: 看似光鲜却也布满荆棘

- 这就是中国未来的生存法则!

- 你所不知的碧桂园真相

- 如何做好手机银行的“选择题”

- 理财产品自动转投 投资者方便了还是吃亏了

- 什么决定了企业的毛利率?关系到核心竞争力问题!

- 大转折来了!有钱比有地好,有钱比有房好!

- 无人便利店,被高估的风口?

- 中国近180万亿元的"钱"去哪了?

- 贾跃亭坑了乐视员工!?建行信用卡额度只剩1元

- 中国金融市场出现哪些变化?

- 打造“信用城市”发掘“互信财富”

- “中考”刚过 银行理财量价齐跌

- 世界500强占115席!中国企业离伟大还有多远?

- 讨债者支帐篷盯守乐视大厦 贾跃亭一旦回公司或难脱身